285

285

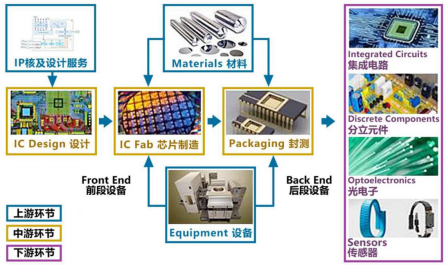

《道德经》讲,天地之道:共生共荣,长生久视。从本质上讲,半导体行业是全球大规模合作的产业。日本、德国专注于材料,荷兰、美国专注于先进设备和设计,中国台湾专注于制造,大陆在制造方面也非常有潜力。这种合作就像1955年晶体管之父肖克利,因为把更多电路集成到一起,所以可以在单位面积、单位时间内执行更多的任务指令,以提升解决问题的能力。半导体产业的发展,就像半导体本身的发展一样,聚合得更紧密,更精密,产生的能效就更大。

但近几年地缘政治不断,原来合作的伙伴,现在“切割”与“备份”,对全球半导体产业发展产生了负面影响,从合作到“小院高墙”,必然拖累行业的发展。美国搞实体回流,台积电在美国亚利桑那的芯片工厂总投资高达650亿美元,台积电到德国建厂,总投资高达100亿欧元,德国萨克森镇为主的半导体制造产业链投资高达500亿欧元。原来叫合作,现在都在搞备份,叫单干。从经济学角度来看这肯定不是最优的,因为成本会大幅上升。最优的状态是每个地方有最擅长的环节,彼此依赖,共同发展。

中国国内市场现在不缺货,而是缺好货,缺高端芯片来满足新型产品市场快速迭代的需求。

目前绝大部分细分领域的头部企业都是欧美厂商。中国在相对低端的芯片领域的规模化很快,成本优化明显,有些细分性能做得更好。客观地讲,半导体产业的材料与设备、制造工艺、EDA软件和设计这4个环节来看,总体差距仍似天堑,难以逾越。但,天行健,君子以自强不息,别人要搞“脱钩断链”,我们也只好艰苦奋斗!中国企业正在奋起直追,老罗带大家来盘点,半导体行业各领域的国产替代情况。

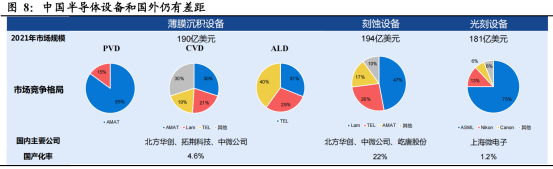

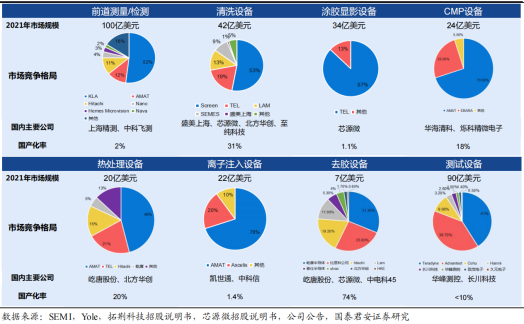

半导体设备市场已形成较为稳定的寡头垄断市场格局,头部效应明显。半导体设备技术壁垒、验证壁垒以及市场壁垒都较高,多重因素导致主要市场份额集中在少数头部企业中,并且垄断格局不断扩大。根据统计,全球前 5 大半导体设备厂商分别为 AMAT、ASML、Lam、TEL 及 KLAC,2021 年行业 CR5 约为 84%。

半导体设备和材料是晶圆制造的重要支撑领域,也是美国主要打压环节,与国际巨头相比,仍有较大差距,任重道远。在设备领域,薄膜沉积设备、光刻设备、前道检测设备、涂胶显影设备、离子注入设备、后道测试设备等国产化率均不足 10%,甚至光刻和涂胶显影等领域国产化率仅有1%左右。在材料领域,硅片、CMP 材料等领域国内公司开始冒头,但在光刻胶、光掩模板、靶材等环节仍然差距较大,尤其是光刻胶领域,国内公司无人实现 A 胶量产。

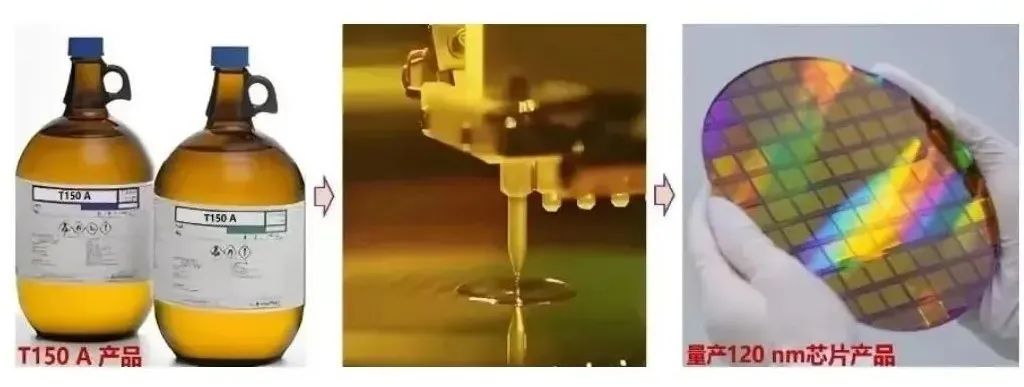

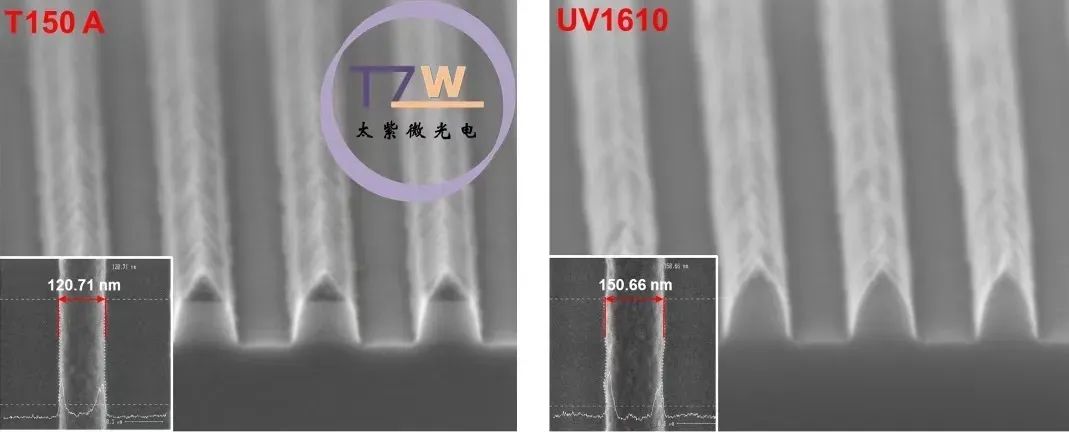

就在日前,武汉传来消息,武汉太紫微光电科技有限公司推出的T150 A-光刻胶产品,已通过半导体工艺量产验证,实现配方全自主设计。但有光刻胶专业领域从业者表示,配方和技术突破并不难,难的是目前光刻胶领域的原材料几乎全部依赖日本进口。

在KrF系列光刻胶产品中,T150 A对标的UV1610产品算是“很常用的胶”,门槛不算高,即使如此,国产替代的步伐也在继续向前,处于国产化加速期。彤程新材、华懋科技、晶瑞电材、上海新阳等国内公司均有G/I线、KrF、ArF胶布局,开发重点为普适性光刻胶和技术难度较低的成熟制程光刻胶,使产品导入后能大范围应用,在产品开发和验证上持续与下游晶圆厂进行积极协作。

前道设备领域:

薄膜沉积设备、离子注入设备等领域市占率较低,难度较大。拓荆科技的 28nm 以上PECVD 在国内产线获得了较大的订单,实现了量产,SACVD和 ALD设备也初步取得了客户订单,实现了突破。凯世通的多款离子注入机设备产品获得了客户的重复采购和批量订单。

华峰测控、长川科技、华兴源创实现了较大的突破。其中华峰测控在 SoC 测试领域,目前主要 100M 的 8300 ,第二代 400M 以上的 8300 实现量产。长川科技的数字测试机D9000,集合 1024 个数字通道、200MHz 数字测试速率实现快速放量

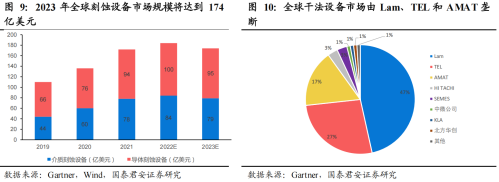

刻蚀:

中微、北方领先,进入 5nm 先进制程全球刻蚀设备领域中,Lam、TEL 和 AMAT 分别占 47%、27%和 17%, 三者几乎垄断市场。根据 Gartner 数据显示,2020 年全球刻蚀设备市场规模约为 137 亿美元,其中,介质刻蚀设备市场规模约 60 亿美元,导体刻蚀设备市场规模约 76 亿美元。刻蚀设备市场集中度高,Lam 、TEL、AMAT 合计占 91%的市场份额,国内厂商中微公司和北方华创实现较大突破,总计占 2%的市场份额。

国内厂商技术持续突破,多款产品进入验证阶段。国内主要刻蚀机厂商有中微公司、北方华创以及屹唐股份。中微公司刻蚀设备包含 CCP 与ICP,公司正在开发新型 CCP 刻蚀设备,涵盖 5nm 以下逻辑芯片及 200层以上 3D NAND 存储芯片刻蚀需求的更多不同刻蚀应用。正在开发的ICP 设备,涵盖 7nm 及以下的逻辑芯片、17nm 及以下的 DRAM 芯片和3D NAND 存储芯片的刻蚀应用,同时优化开发双台 ICP 刻蚀设备。其中,介质刻蚀已经进入台积电 5nm 产线。北方华创刻蚀机主要为 ICP, 覆盖 8 英寸、12 英寸 55-28nm 制程,已进入中芯国际 14nm 产线验证阶段;屹唐股份干法刻蚀设备可用于 65nm~5nm 逻辑芯片。

薄膜沉积:产线验证顺利,进入规模放量

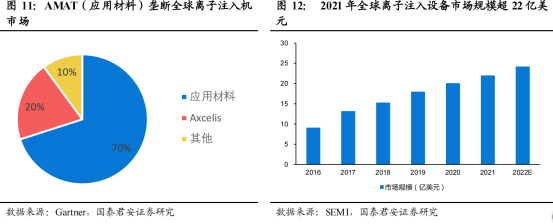

离子注入市场呈增长态势,AMAT(应用材料)垄断全球离子注入市场。

根据 SEMI 数据,2021 年全球半导体设备销售额为 1026 亿美元,中国大陆半导体设备销售额为 296 亿美元,以离子注入机在半导体设备中占比 2.1%计算,2021 年全球离子注入机市场规模约为 22 亿美元。目前市场上离子注入机主要由美国和日本的厂商垄断,主要厂商有国外的AMAT、Axcelis、Nissin。其中 AMAT 占据 70%的市场份额,Axcelis 占据约 20%的市场份额。

离子注入机领域,凯世通、中科信引领国产替代。2021 年,凯世通自主研发的首台低能大束流离子注入机率先在国内 12 英寸主流集成电路芯片制造厂完成设备验证工作。高能离子注入机顺利在某 12 英寸集成电路芯片制造厂完成交付,低能大束流重金属离子注入机、低能大束流超低温离子注入机都顺利通过厂商验证;中科信产品包括中束流、大束流、高能、特种应用及第三代半导体等离子注入机,12 英寸 45-22nm 低能大束流离子注入机研发及产业化项目的实施则进入一个全新的自主创新阶段。

清洗:国产化率约 31%,发展速度最快

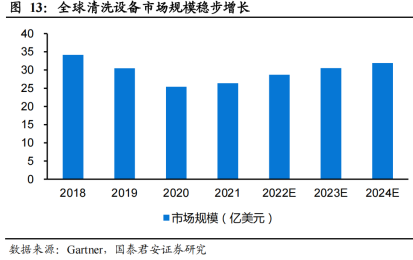

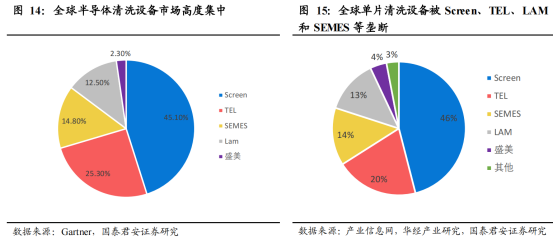

清洗设备市场规模稳步增长,龙头厂商垄断格局明显。半导体清洗设备约为半导体设备总规模的5%,2021 年起半导体清洗设备市场增长迅速,市场规模达到 42 亿美元,预计 2022 年将达到 47 亿美元。全球半导体清洗设备市场高度集中,Screen、TEL、LAM 与 SEMES 四家公司合计市场占有率达到 90%以上。其中,Screen 占据了全球半导体清洗设备45.1%的市场份额。值得一提的是,盛美上海在全球清洗设备中占 2.3%的市场份额,在全球单片清洗设备中市场份额达到 4%。

国产替代率较高,部分技术接近国际先进水平。我国半导体清洗领域的重要厂商包括盛美上海、北方华创、芯源微等,清洗设备国产化率约为31%,突破速度最快,国产化率超过了其他大部分设备。盛美上海单片洗设备最高可单台配置 18 腔体,达到国际先进水平,目前正在拟研 发的产品包括干法设备拓展领域产品和超临界 CO清洗干燥设备;芯源微的前道 Spin Scrubber 清洗机设备目前已达到国际先进水平,成功实现进口替代。

GPU(Graphic Processing Unit)即图形处理器,是一种专门进行图形和图像相关运算工作的微处理器,现已成为高性能计算及人工智能领域的核心部件。

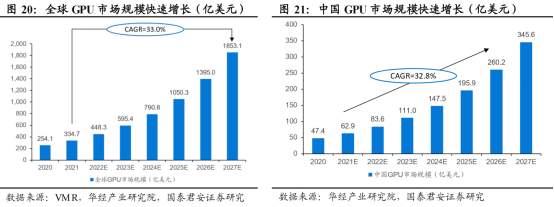

进入大算力时代,全球及中国 GPU 市场规模快速增长。GPU 拥有比较强的浮点计算能力,在大量的图像计算、科学计算、人工智能计算中有广泛应用。因此,随着大数据产业的兴起,GPU 市场规模快速增长。据VMR 数据,2021 年全球 GPU 市场规模达到 334.7 亿美元,预计到 2027年将达到 1853.1 亿美元,2021-2027 年 CAGR 为 33.0%。就中国市场而言,2020 年中国大陆 GPU 市场规模为 47.39 亿美元,约占全球市场的 18.7%,预计未来将保持 32.8%的年均复合增速,至 2027 年达到 345.6亿美元的市场规模。

其中集成 GPU 内置于计算机主板或 CPU 本身,常见于笔记本电脑。Intel 凭借在 CPU市场的主导地位,其核心显卡在 PC GPU市场上占据了 60% 以上的市场份额,AMD 和英伟达基本平分了剩余的 40%市场。

在独立 GPU 市场,英伟达和 AMD 双寡头垄断,且英伟达处于绝对龙头地位。据 JPR 数据,截止 22 年 Q2,英伟达占据全球独立 GPU 市场的 79%,AMD 占有 20%的份额。2022 年,英特尔推出 Xe 架构独立显卡,市场份额预计在1%左右。独立GPU的性能要求一般高于集成GPU,也拥有 AI 计算等更多应用场景。

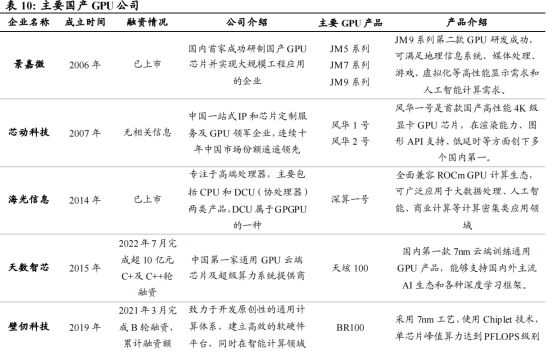

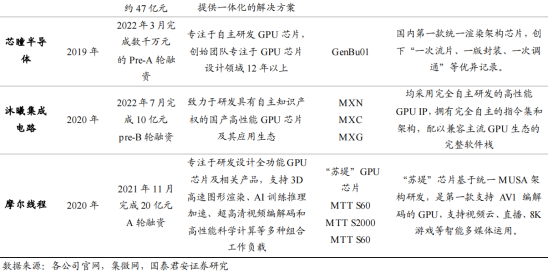

国产 GPU 企业、产品不断涌现。在上市公司中,景嘉微是是国内率先成功研制国产 GPU 芯片并实现大规模工程应用的企业之一,先后成功研制 JM5 系列、JM7 系列、JM9 系列等高性能 GPU 芯片,并向民用市场拓展。海光信息的 DCU 系列产品以 GPGPU 架构为基础,兼容 ROCm 和 CUDA 计算生态,可广泛应用于大数据处理、人工智能等领域。其他国产厂商还包括芯动科技、壁仞科技、芯瞳半导体、摩尔线程、沐曦集成电路、天数智芯等,成为国产 GPU 的新生力量。

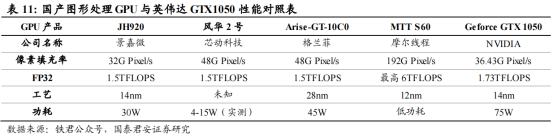

在图形显示 GPU 领域,部分厂商产品比肩英伟达 GTX 1050(2016 年推出)水平。芯动科技最新发布的桌面级 GPU“风华 2 号”,集超低功耗、强渲染、4K 高清三屏显示、4K 视频解码及智能 AI 计算于一体,像素填充率 48G Pixel/s,FP32 浮点算力为 1.5TFLOPS,且工作功耗最低仅 4W,能效比优于竞品。而摩尔线程推出的 MTT S60,像素填充率高达 192G Pixel/s,FP32 最高达 6TFLOPS,并且是全球率先支持 AV1 格式编码加速的显卡。

在通用计算与人工智能 GPU 领域,国产厂商快速前行。天数智芯作为国内首家云端 GPGPU 公司,于 2021 年推出了国内首款 7nm 全自研云端训练 GPGPU“天垓 100”,并于 2022 年发布了 7nm 云端推理 GPGPU “智铠 100”,能够为云端 AI 训练和 HPC 通用计算提供业界领先的高算力和高能效比。其他针对数据中心和 AI 产业的国产 GPU 还包括 BR100 (壁仞科技)、MTT S2000(摩尔线程)、MXC 系列(沐曦集成电路)等,国产 GPU 芯片算力近年来得到了快速提升。

CPU

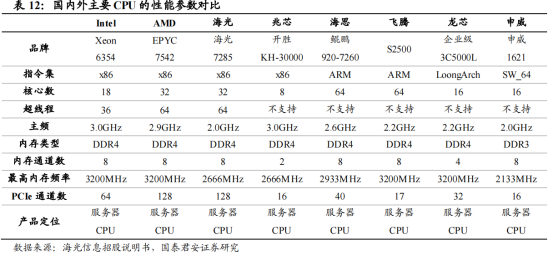

目前,国产 CPU 的企业主要为龙芯中科、海思、飞腾信息、海光信息、上海兆芯等。

国产 CPU 已获得越来越多的认可。以龙芯中科为例,公司历经 20 多年的努力打造出多款 CPU,推出自主指令系统 LoongArch 以及基于该自主指令集的产品与解决方案。此外,飞腾信息在高端嵌入式 CPU、高性能服务器 CPU 与高效能桌面 CPU 这三大产品系列,持续填补我国多项空白。2020 年,飞腾 CPU 交付量已经大幅提升至 150 万片,2021 年有望突破 200 万片。出货量的增加一方面反映出国产化趋势的加速,另一方面,也说明国产化 CPU 正越来越被更多的终端需求所接受。

国产 CPU 距离国际大厂仍有一定差距,一方面,从 CPU 的参数上对比,国产 CPU 部分性能已经可以齐平海外大厂,但仍有提升空间。根据各家公司公开披露的产品参数,可以看到,总体上看在核心数、主频、内存、内存通道等关键参数上,国产 CPU 已经可以部分齐平国际厂商。但综合性能指标亦有提升空间,例如海光7285,虽然核心数、超线程数、内存及通道数均与 AMD、Intel 产品性能接近,但在主频、内存频率上稍显逊色,在一定程度上可能会影响 CPU 运算的综合效率和稳定性。与 Intel 和 AMD 相比,国产 CPU 起步较晚,同时国内先进制程的晶圆加工工艺与国外还存在差距,最终也会导致整体性能表现上还有提升空间。根据前瞻产业研究院统计数据,全球 CPU 第一大技术来源地区为中国,专利申请数量占全球总申请量的 58.32%, 随着研发投入的不断提升,国产 CPU 技术突破指日可待。

国产 CPU 目前生态积累上有所成果。如龙芯中科在 MIPS 基础上推出LoongArch 指令集架构、申威在 Alpha 架构上推出 SW_64 等,有望在国内关键信息领域逐渐积累经验,最终在商业化上实现突围。

当前正值美国大选期间,考虑到中美贸易冲突,以及美国对盟友圈的长臂管辖,半导体、人工智能等科技领域的竞争将是大选期间双方拿来向选民示好的手段。行业格局上看,AI 赋能传统行业时代需求旺盛的 AI 服务器、先进制程产业链国产占比较低,扩产受到国际贸易不确定性影响,国产替代需求较为迫切,相关国产设备材料厂商正积极加速产品验证和替代,半导体行业国产替代产业链发展箭在弦上,没有退路。

参考资料:中欧深度观察、集微网、招商证券、国泰君安证券、科创板日报

深圳市华富康供应链股份有限公司,自2015年创立,一直深耕供应链服务领域。公司在深港两地自建仓库及物流体系,确保从香港入关后24小时内通达全国众多大中城市。我们专业提供电子元器件、仪器仪表、电子设备以及电脑周边配件的进出口通关物流服务。秉承“供应链服务产业链,创造价值链”的经营理念,华富康已累计服务超过7000家客户,并在电子制造、新能源及人工智能等领域展现出领先优势。

END